Проверка ведения учета в программе 1С

Ответственный и грамотный пользователь, ведущий учёт в типовых или отраслевых программах 1С, должен иметь возможность получать достоверную информацию, представленную как в удобном свёрнутом, так и в детализированном виде. Информация заключается в проверке корректности занесённых данных, основываясь на которых строятся отчеты для детального анализа и формируется обязательная регламентированная отчётность.

Перед формированием и сдачей регламентированной отчётности в обязательном порядке необходимо проверить состояние счетов бухгалтерского и налогового учёта за отчётный период – это поможет избежать многократного исправления отчетов и их пересдачи. Также наши специалисты при договоре поддержки осуществляют помощь в проверке бухгалтерского и налогового учета.

Контроль ведения учета

Всем пользователям программ 1С, особенно начинающим, рекомендуется периодически проверять правильность ведения учета хозяйственных операций. Типичные и весьма распространенные ошибки могут быть как критическими, влияющими на формирование отчетности, так и рассматриваться как небольшие недочеты, которые несложно исправить:

- Неполное или некорректное заполнение положений учетной политики. Очень часто пользователи либо просто забывают про ведение учетной политики, либо не составляют ее ежегодно – даже при неизменных параметрах учетная политика для каждой организации должна быть составлена на каждый год отдельная. Состояние учетной политики важно для правильного формирования регламентных документов при закрытии периодов, списания материально-производственных запасов, ведения налогового учета и т.д.

- Обязательно должны выполняться правила ведения бухгалтерских счетов: положительное кредитовое сальдо или отрицательное дебетовое по активным счетам или положительное дебетовое сальдо или отрицательное кредитовое по пассивным счетам – явная ошибка, которую непременно следует исправить. Контролируется и баланс счетов, и бухгалтерские итоги, и технологические ошибки.

- Кассовая дисциплина подразумевает строго хронологическую нумерацию кассовых документов, отсутствие учетных отрицательных остатков и соблюдение нахождения в кассе установленного организацией лимита наличных денежных средств, верное проведение расчетов с подотчетниками.

- Позиции книги продаж и книги покупок по НДС должны быть корректно сформированы, записи книг являются основанием для правильного формирования ежеквартальной декларации по НДС. Следует проследить за введением в базу и проведением счетов-фактур по документам поступления и реализации, за распределенным при необходимости по косвенным расходам НДС и прочее.

- Регламентные документы закрытия периода должны быть сами последними по времени в этом периоде.

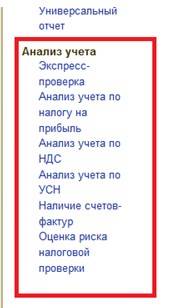

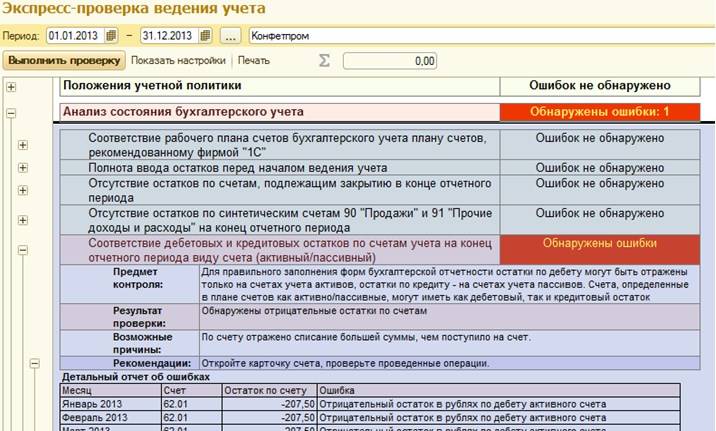

Отличный помощник, позволяющий отследить ошибки в учете, — обработка «Экспресс-проверка ведения учета в 1С 8.3», осуществляющая проверку по нескольким десяткам позиций с возможностью их выбора по кнопке «Показать настройки». Эта и другие штатные программные проверки размещены в пользовательском разделе «Отчеты»:

Удобство этой быстрой проверки заключается не только в визуальном представлении пользователю красного списка ошибок, но и в подробных описаниях и конкретных рекомендациях: в каком разделе заключается проблемная ошибка или несоответствие и что с ними нужно сделать, вплоть до точного указания регистров и параметров (даты и номера) документов:

Проверка учета 1С может осуществляться хоть каждый день, особенно на первоначальном этапе ознакомления с программой.

Анализ данных налогового учёта

Аналитический анализ учёта постоянных и временных разниц (ПР и ВР) в оценке активов и обязательств организации осуществляется на основании данных стандартных отчётов (оборотки, шахматки, карточки счетов и субконто и т.д.). Отчёты позволяют получить оценочную стоимость объектов и обязательств в бухгалтерском и налоговом учёте, а также зафиксированные и незафиксированные ПР и ВР. Анализ автоматически контролирует соблюдение принципа БУ = НУ + ПР + ВР, где БУ – показатель стоимости объекта в бухгалтерском учёте, НУ – показатель стоимости объекта в налоговом учёте.

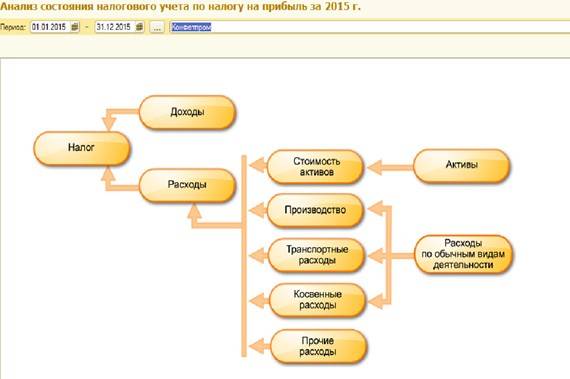

Для полноценного анализа налогового учёта специалистами фирмы 1С разработан отчёт «Анализ состояния налогового учета по налогу на прибыль», цель которого – обратить внимание пользователя на возможные ошибки информационных данных. Удобство отчета состоит в графическом объединении значений показателей в блок-схемы, содержание каждой из которых формируется на основании экономического аспекта. Направленность взаимосвязей между блоками (перенос стоимости между объектами учёта) отображается стрелками.

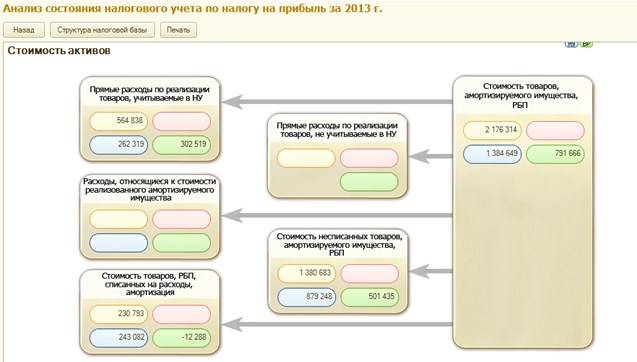

Каждый блок при двойном щелчке мыши раскрывается на конечные показатели или другую, более детальную блок-схему, содержащую значения данных четырех учетных составляющих. Отчет следует формировать только после завершения выполнения процедуры закрытия месяца, так как проведенные регламентные документы оказывают непосредственное влияние на учетные данные, расчетные финансовые итоги, расчет налога на прибыль в 1С.

По не требующим расшифровки показателям выводится форма проводок учетных записей, оказавших влияние на формирование этого значения. Каждый показатель может быть детализирован до первичных документов программы.

Анализ состояния налогового учета по НДС

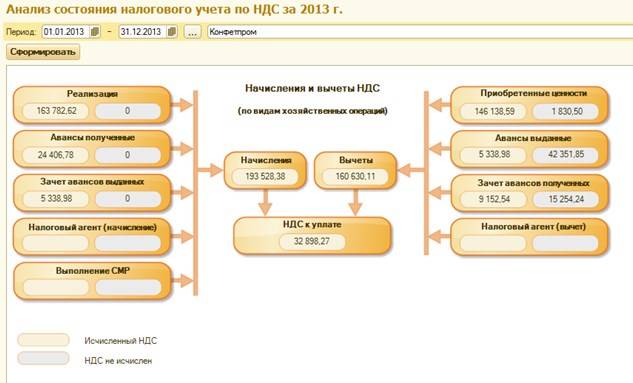

Целью отчета «Анализ состояния налогового учета по НДС» является контроль корректности заполнения книги покупок, книги продаж и декларации по НДС.

Отчет предоставляет для дальнейшей оценки суммы налоговых начислений и вычетов НДС в разбивке по типам хозяйственной деятельности, как в общем по всей налогооблагаемой базе, так и с расшифровками по конкретным видам операций.

Формирование отчета осуществляется для заданного проверяемого периода любого диапазона и конкретной организации, плательщика НДС.

Цветной легендой в каждом блоке (левый – операции начислений, правый – вычеты НДС) выделены два показателя:

- на желтом фоне – рассчитанная в программе сумма НДС;

- на сером фоне – предположительная ошибка в расчете НДС по данному показателю. Следует проанализировать ситуацию, и если это действительно упущение при вводе документов – исправить.

Для удобства работы над ошибками и сомнительными цифрами, пользователь, щелкнув дважды на любом из показателей нужного блока, может увидеть расшифровку суммы с детализацией по первичным документам, составляющим ее значение.

Примером типичных ошибок и неточностей может служить неполное или некорректное отражение полученных от поставщиков счетов-фактур, указание неверной ставки НДС, распределение НДС по разным видам деятельности.